今月の視点

統合報告書とは、IFRS財団「国際統合報告フレームワーク」を踏まえると、「株主・投資家などのステークホルダーに対し、企業がどのように長期にわたり価値を創造するか」を、「企業内外の財務・非財務の諸要素を総合的に考慮する」「統合思考」に基づいて説明する開示媒体である。

統合報告書では、企業が長期にわたり価値を創り出している活動に影響を与える要素として、ESGに係る開示も求められる。

また、株主・投資家からの要請が高まっている「企業価値や資本効率の向上」についても、説得力のある情報開示が求められている。

今月は、このような株主・投資家などのステークホルダーからの要請を踏まえながら、統合報告書の質をどのように高めていくかについて考えたい。

1 統合報告書の重要性

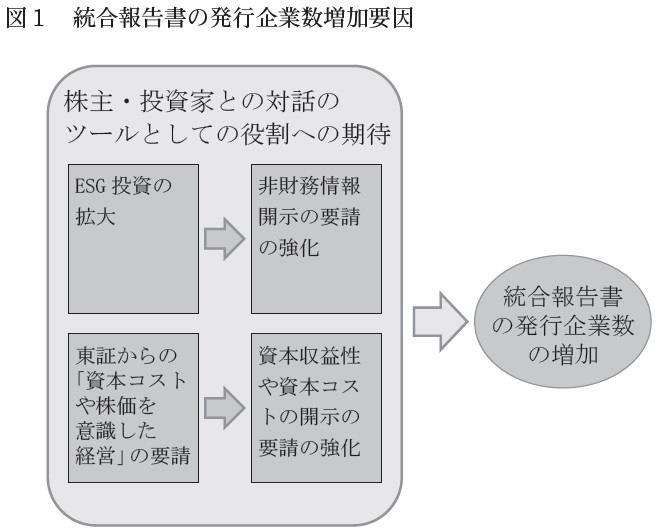

(1)日本における発行企業数増加の背景

日本において統合報告書を発行する企業の数が増加している。企業価値レポーティング・ラボの調査によると、 2020年の609から2024年には約2倍の1,177に達している。

東京証券取引所が上場企業に対して株主・投資家との対話を強く要請しており、統合報告書に投資家との対話のツールとしての役割が期待されるようになっている。

ESG投資の拡大により、非財務情報開示の要請が強くなり、上場企業がマテリアリティやTCFD提言に基づく気候変動対応、人的資本などのサステナビリティ情報の開示要請に応えることが、統合報告書を発行する契機になった場合も多い。

また、東京証券取引所からの「資本コストや株価を意識した経営」の要請を受け、上場企業が株主・投資家のニーズをより強く意識するようになっていることも背景にあると考えられる。

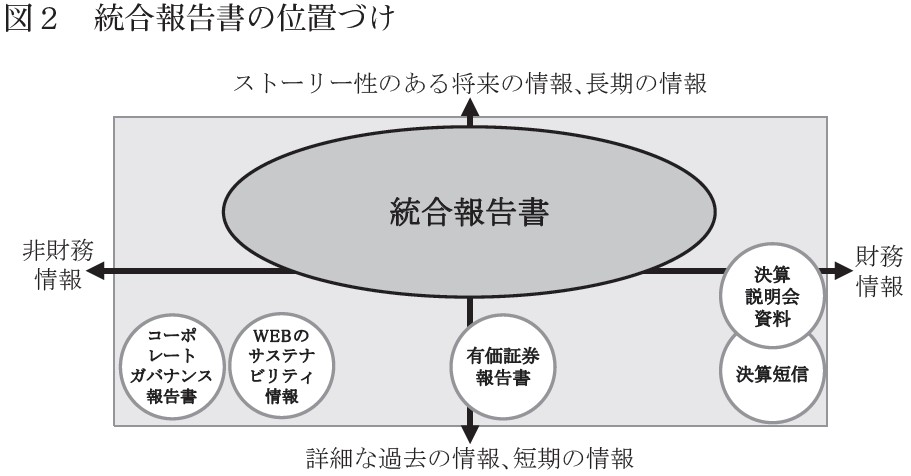

(2)主要開示媒体における統合報告書の位置づけ

統合報告書の位置づけは、他の主要な開示媒体との比較において次のように考えられる。

有価証券報告書は、投資家の投資判断のために法令で定められた項目を開示する媒体である。

これに対して、統合報告書は、将来に向けて企業が長期的に価値創造し成長することを、ストーリー性を持って説明する媒体である。開示項目や項目の記載順も開示企業の判断に委ねられており、書き手の判断で構成して、説得力のあるストーリーを展開することができる。

2 A社の事例

(1)統合報告書の発行初年度

A社は、中堅の食品メーカーである。「食を通して人々に幸せと健康を届ける」ことを企業理念としている。

複数の競合先が統合報告書を発行し、経営姿勢や事業展開の基本方針等をアピールしたことを契機に、A社でもプロジェクトチームを立ち上げ、統合報告書を発行することにした。

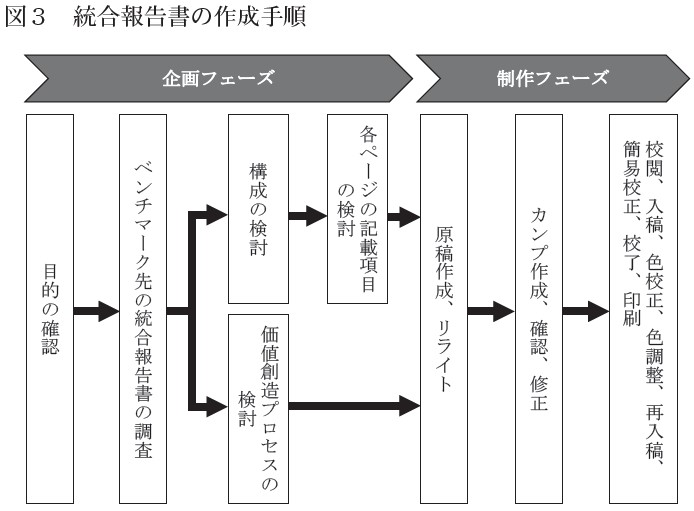

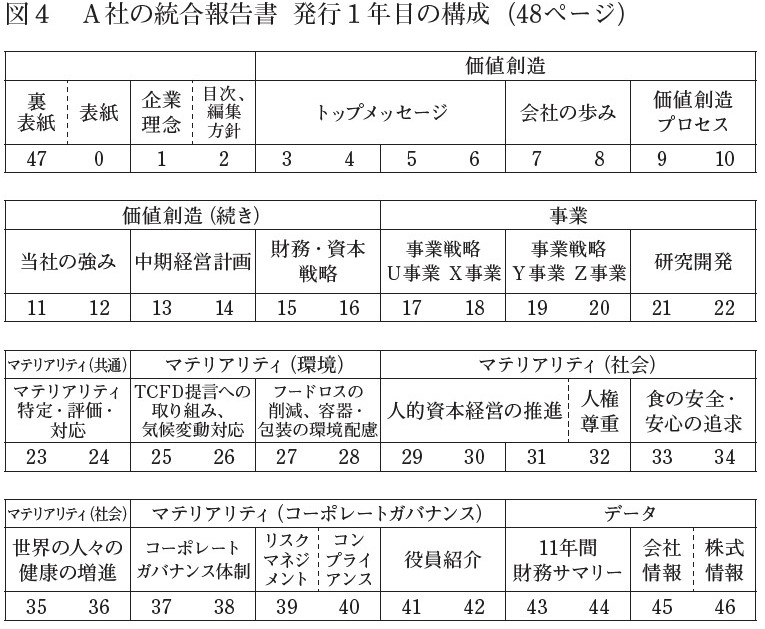

プロジェクトチームは、下図の手順で企画・制作を進めた。

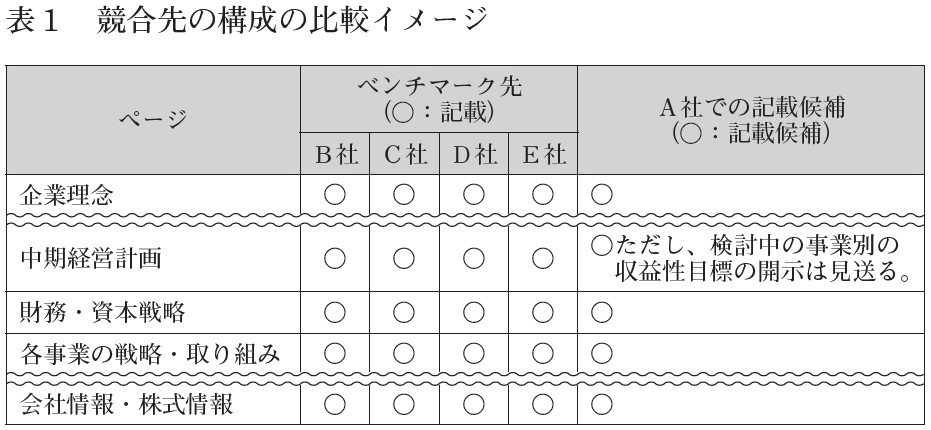

統合報告書を制作するに当たり、複数の競合先をベンチマーク先として、内容を比較検討の上、構成や各ページの記載項目を設定した。

発行初年度であり、「現在の取り組みを整理し、必要最小限の内容でスタートする」ことを方針とした。

(2)統合報告書に対する株主・投資家からの意見

初年度の統合報告書の発行後、スモールミーティングなどで統合報告書の説明を行い、株主・投資家に意見を聞く機会があった。

折しも、直近の実績が中期経営計画の計画値に達しておらず、株価が低下していたこともあり、統合報告書の内容について、中期経営計画や財務・資本戦略を中心に以下のような意見が出された。

(株主・投資家からの意見)

- ROICを目標としているが、資本コストやその根拠も示して欲しい。

- 業績が低迷している事業があることを踏まえると、事業別のROIC目標も開示してもらいたい。

- Z事業については、これまでの中期経営計画でも、継続的に構造改革に取り組むことが掲げられているが、成果が十分出ていないように見える。事業撤退の判断基準などもう少し踏み込んだ内容を開示して欲しい。

(株主・投資家からの意見)

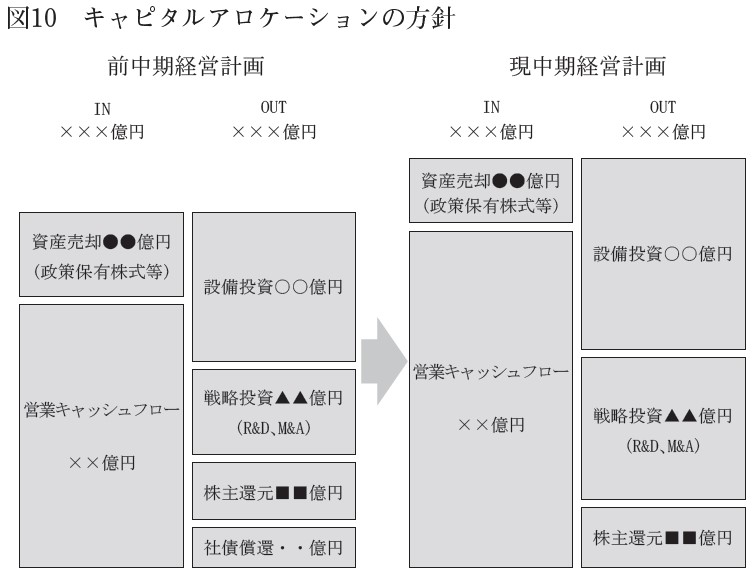

- 配当性向の引き上げや政策保有株式の売却は、短期的には株主にとってプラス要因であるが、キャッシュフロー全体がどのようになるかが見えない。配当性向を上げた場合に設備投資や将来投資に影響はあるのか、政策保有株式の売却により生ずるキャッシュは何に充てられるのかなど、中長期的なキャピタルアロケーションの方針を示して欲しい。

統合報告書のアンケートでも説明会での意見に近い結果が返ってきた。

このような株主・投資家からの意見を受けて、次年度の統合報告書の作成では、大幅な内容の見直しを行うことにした。社長からは、「株主・投資家は、統合報告書を我々との対話のツールとして重視している。我々としても対話に十分役立つ内容に見直したい」との方針が示された。合わせて、「見直しに当たっては、統合報告書の作成に精通したコンサルタントの協力を得て進めるように」との指示が出された。

(3)見直しの方向性

社長からの統合報告書の見直しの指示を受けて、プロジェクトチームでは、「統合報告書を株主・投資家との対話に役立つツールにする」ことを軸に検討を行うこととなった。

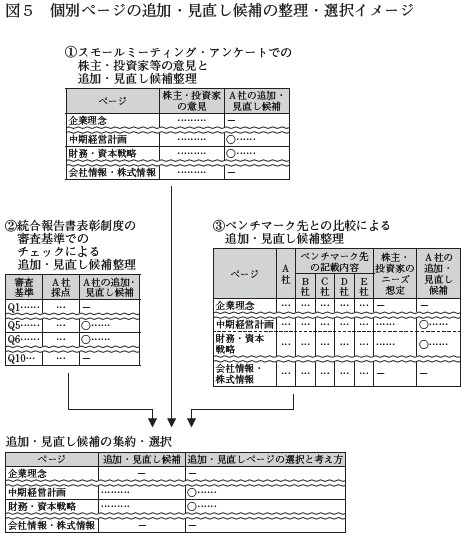

そのために、まず、以下の調査・分析を行った。

①スモールミーティング・アンケートでの株主・投資家の意見整理

②統合報告書表彰制度の審査基準による自社統合報告書のチェック

③ベンチマーク先と自社の統合報告書の比較

①~③から株主・投資家のニーズを把握し、これに基づいて効果的な統合報告書を作成するには、見直しの方向性として、以下の2点が必要であると考えた。

1)全体構成

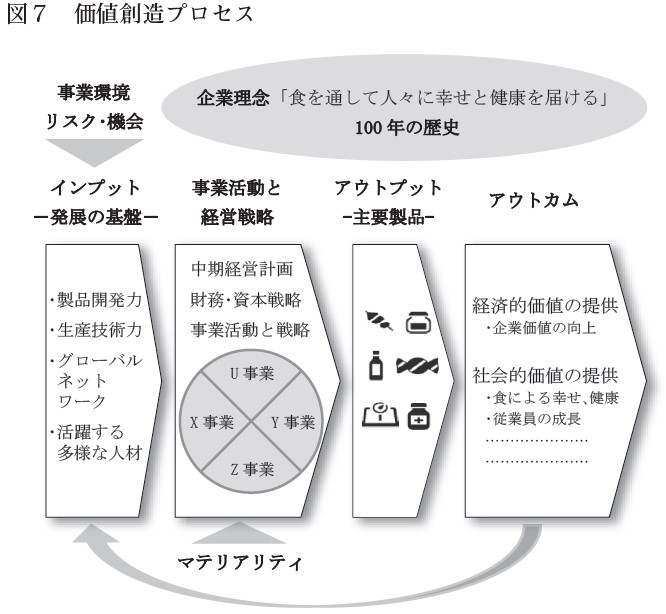

自社が提供する価値の向上についてストーリー立てた説明になるような構成にする。その観点では、価値創造プロセス(※)に沿った構成が有効だと考えられる。

(※) 価値創造プロセスとは、「企業が様々な資本(財務資本、製造資本、知的資本、人的資本、社会関係資本、自然資本)を投下して(インプット)、経営戦略に基づいた事業活動を通じ、製品・サービス等(アウトプット)を作ることによって、経済的価値・社会的価値など社会に対して影響を与える価値(アウトカム)を産み出し、その価値を再投資するという継続的・長期的に循環するプロセス」をいう(後掲の図7参照)

<考え方>

いくつかある表彰制度の中には、「企業価値に結び付くストーリーがあること」が審査基準となっているものがある。ベンチマーク先でも説得力のあるものは、価値向上に向けたストーリーが明確に示されている。

2)個別ページの追加・見直し

①~③の調査・分析結果に基づき、「株主・投資家から求められているが、報告書で欠けている内容」を洗い出し整理した上で、優先順位をつけて追加・見直し内容を選択した。

(4)見直しの内容

見直しの方向性をうけて、統合報告書を次のように見直すことにした。

1)全体構成

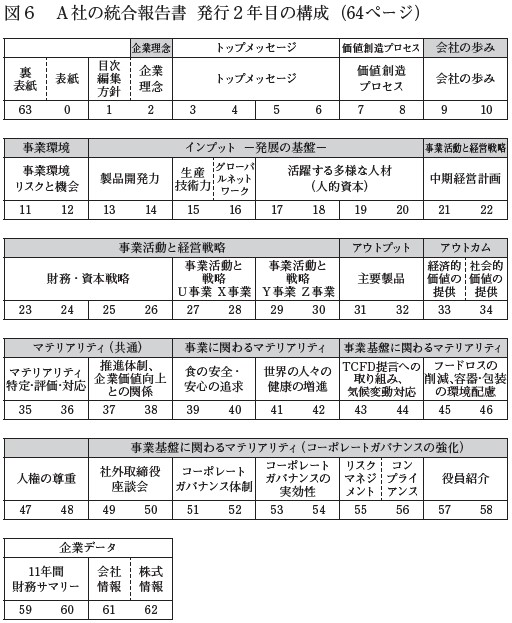

プロジェクトチームでは、統合報告書全体にストーリー性を持たせるため、図6のようにセクションを「企業理念」、「会社の歩み」、「事業環境」、「インプット -発展の基盤-」、「事業活動と経営戦略」、 「アウトプット」、 「アウトカム」、 「マテリアリティ」と設定して価値創造プロセスに沿った構成にすることとした(図6グレイ部分参照)。内容も価値創造プロセスと整合性をとった。マテリアリティとは、企業が社会や環境に与える影響の中で、特に優先して取り組むべき「重要課題」である。

これにより、統合報告書の全体の流れや、各ページの位置づけが明確になった。

2)個別の追加・見直しページ

「株主・投資家にとって役立つ情報とその根拠」という観点から、⒜中期経営計画、⒝財務・資本戦略、⒞マテリアリティ、⒟コーポレートガバナンスのページについて、追加・見直しを行うこととなった。

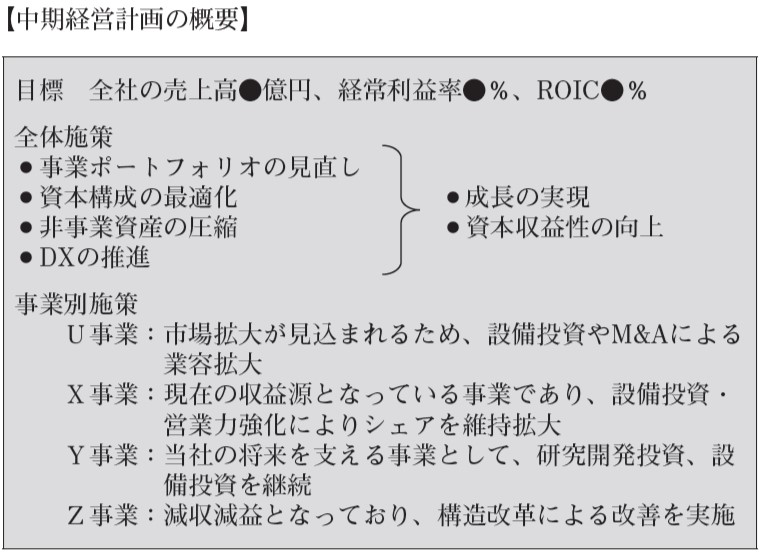

⒜中期経営計画

以下の内容を追加する。

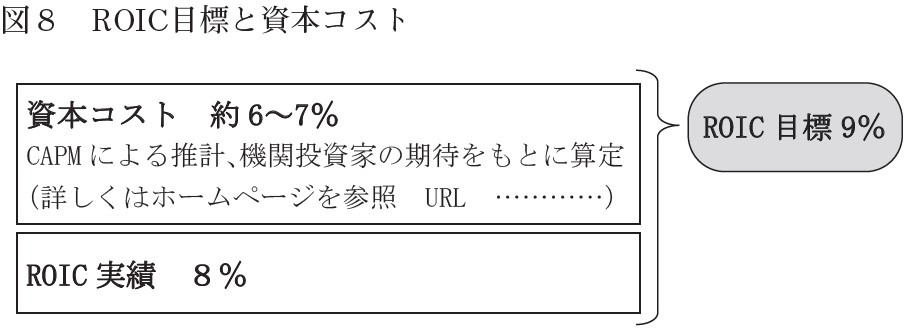

・ ROIC目標に対する資本コストと算定の考え方

株主・投資家は、ROIC等の資本収益性の目標に対する資本コストやその算定の考え方、ROIC実績の情報を求めていることが分かったため、開示することにした。

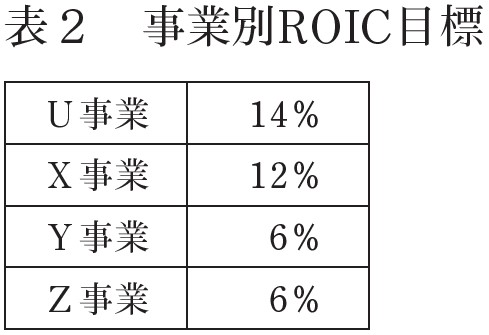

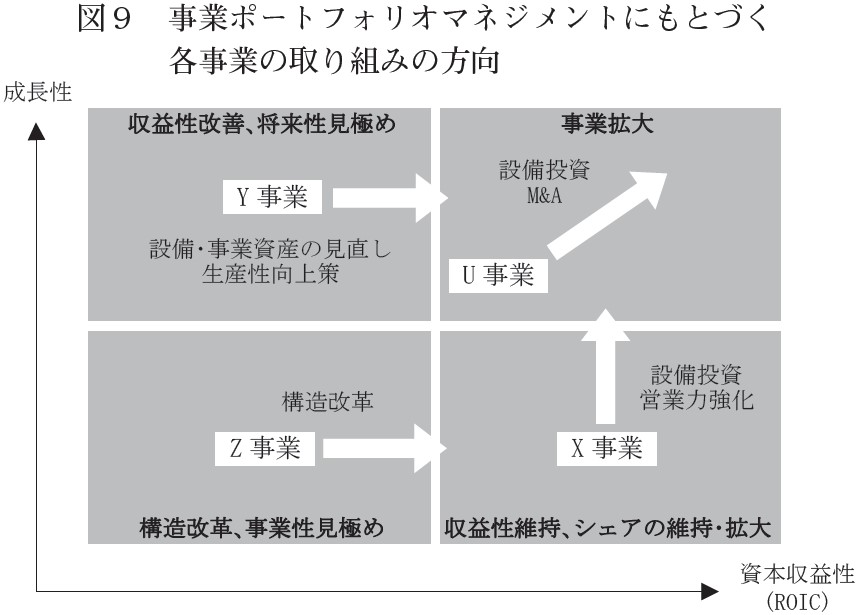

・ 事業別ROIC目標と取り組みの方向

株主・投資家から強く要請されていると考えられるため、新中期経営計画における事業別ROIC目標と各事業の取り組みの方向を開示することとなった。

なお、株主・投資家から開示の要望のあった「事業撤退の判断基準」は、検討を進めているものの、結論が出ていないため、次期統合報告書での開示は見送ることにした。

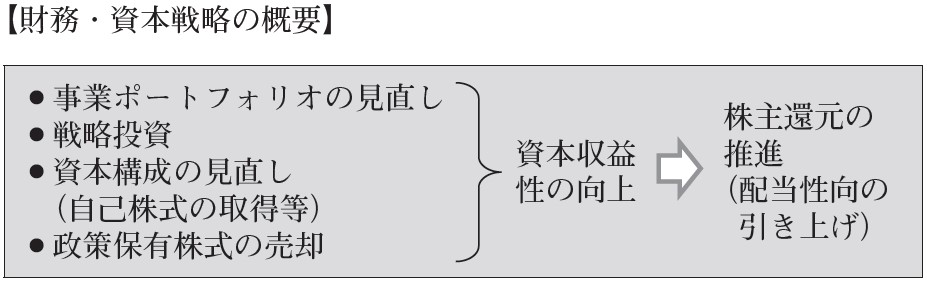

⒝財務・資本戦略

株主 ・ 投資家は、 配当性向を上げたことによる設備投資や戦略投資への影響、 政策保有株式の売却により生ずるキャッシュの使途など、 中期的なキャッシュの動きについて開示を求めているため、 中期的なキャピタルアロケーションの方針を追加掲載することにした。

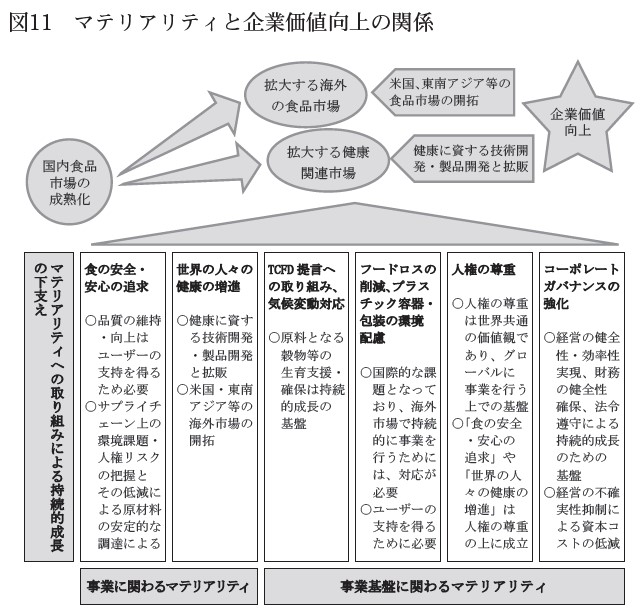

⒞マテリアリティ

マテリアリティと企業価値の関係を明確化することも求められていることが分かったため、開示することとした。

⒟コーポレートガバナンス

コーポレートガバナンスについては、調査の結果、体制を掲載するだけでなく、 実効性の有無を、 株主・投資家は知りたいと考えていることが分かった。特に当社の場合、事業ポートフォリオの在り方や不振のZ事業への対応について、取締役会が実効的に関与しているのかが問われているということを認識した。

そこで、「コーポレートガバナンス」のページに、「コーポレートガバナンスの実効性」として下記の内容を追加することで、取締役会や社外取締役が機能していることをステークホルダーに認識してもらうことにした。

○ 取締役会の運営状況

・ 主要テーマ-「撤退を含む事業ポートフォリオの検討」等

・ 取締役会1回当たりの平均審議時間の推移

・ 取締役会によるモニタリングテーマ-「事業ポートフォリオマネジメントにもとづく目標数値や取り組みの進捗」等

・ 取締役会の実効性評価の方法・結果・フィードバックの詳細

○ 社外取締役が機能するための仕組み

・ 事前の資料配付・レクチャー

・ 説明時間の短縮による審議時間の確保

○ 社外取締役の主要テーマでの意見の概要

「社外取締役座談会」を掲載し、社外取締役の生の声を通して、取締役会や社外取締役が機能していることと同時にガバナンスの課題についても伝えることとした。

プロジェクトチームは、統合報告書全体の構成や各ページの記載項目の見直し案を社長に報告した。

社長からは、「この内容であれば、株主・投資家との対話のツールとして機能する」という評価を受け、この内容で制作を進めることになった。

3 留意点

(1)主たる読み手のニーズをつかむ

統合報告書は、ステークホルダーとの対話のツールである。そのため、統合報告書全体のストーリーや構成は、主たる読み手としてどのステークホルダーを据えるかによる。主たる読み手となるステークホルダーを明確にし、その読み手にとって不可欠な情報を認識して、ストーリーを組み立てる必要がある。

例えば、スモールミーティングやアンケート調査で把握したニーズや関心の高いテーマを組み入れたストーリーを組み立てることが考えられる。

また、特定のステークホルダーから直接得られた意見だけでなく広く偏りのないニーズを想定するため、次の情報を活用することも極めて有効である。

①統合報告書の表彰制度の審査基準

審査基準は、株主・投資家等のステークホルダーからのニーズを集約したものであると考えられる。そのため、統合報告書を審査基準と照らし合わせることにより、ニーズに適う内容になるよう追加・修正すべき箇所を洗い出すことができる。

②企業の取り組みに関する投資家ニーズ調査資料

アンケート調査により、テーマ別の投資家のニーズが定量的に表示されており、統合報告書での掲載内容やウエイトが投資家のニーズに合っているかを点検できる。

③日本取引所グループの「資本コストや株価を意識した経営」に関する資料

当資料には「資本コストや株価を意識した経営」に関する投資家の視点や企業の対応事例が整理され掲載されている。

④ベンチマーク先の統合報告書

複数のベンチマーク先を比較し、力点を置いて記載されている項目が、ステークホルダーからの開示ニーズが高い情報である可能性がある。

これらの資料と照らし合わせて、自社の統合報告書の記載が投資家のニーズに合致しているか、十分な記載になっているかを点検することができる。

(2)自社の提供価値の理解に役立つストーリーを組み立てる

自社の価値創造について得心をしてもらうには、ストーリー立てて説明することが効果的である。

例えば、読み手として株主・投資家を想定した場合、企業理念を起点に自社独自の方法で長期的に価値創造を行い、高い資本効率を継続して高い株主還元を続けていくといったストーリーを、統合報告書全体の構成で表現することが必要である。

ストーリー性を持たせるための方法の1つとして、価値創造プロセスで示したストーリーに沿って、統合報告書を構成することが考えられる。

なお、個別のアピールしたいテーマを詳細に書き過ぎると、全体のストーリー性を壊す可能性があるので、注意が必要である。統合報告書は、個別テーマを詳細に説明することを目的とした媒体ではない。